2022年以来,多家银行理财公告,产品利率直线下降。

近日,日照银行、华夏金融、招银金融等10余家银行及理财子公司下调理财产品费率。3月22日起,交银理财享受智慧惠利6个月,4号理财产品在销售费和定投管理费方面给予阶段性优惠,销售费由每年0.30%降至0.15%,定投管理费由每年0.20%降至0.15%。

一些理财产品的费率甚至直接降到了零。3月11日,招银理财发布公告称,计划开放招银理财赵睿零售青葵系列一年期3号固定收益理财计划。2022年3月15日起,定投管理费由每年0.15%降为0。但上述定投管理费的优惠日期为3月22日,优惠期仅持续一周。

理财产品费率降为零,并不意味着零收费。有网友告诉时代周报记者:“不知道的话,产品说明书里的超额绩效管理费高达95%。”

超额业绩奖励是指当理财产品的实际赎回率超过业绩基准时,超额部分会被部分银行按照一定比例在投资者和自己之间进行分配,这是净值型理财产品的主要收费项目之一。

时代周报记者翻阅多份理财产品说明书发现,银行各类净值型产品超额收益均较高,多数在50%-95%之间。需要注意的是,理财产品的费率信息通常不在产品海报中表述,而是在产品说明书中,这一点容易被投资者忽略。

隐形超额管理费

投资者支付的不仅仅是固定的管理费和销售费。

“费用不是固定的。银行将根据市场情况调整费率和超额绩效补偿的方式和比例。”广州一家股份公司的理财经理告诉时代周报记者,理财产品的管理费、销售费等费用属于“刚性支出”。

时代周报记者了解到,费率优惠的本质是淡化资管新规后产品业绩波动对投资者的影响,增加理财产品的市场竞争力。银行降低部分理财产品的费率,并不意味着投资者一定会享受到低费率。

银行理财产品收取高额超额业绩报酬的现象并非个案。某大型国有银行理财子公司的固定收益类理财产品在产品说明书中注明,产品在存续期内累计年化收益率超过业绩比较基准的,产品经理将按照超出部分的95%计提超额业绩报酬。

《指示》还强调,银行有权根据市场情况调整上述收费标准以及超额绩效补偿的方式和比例。

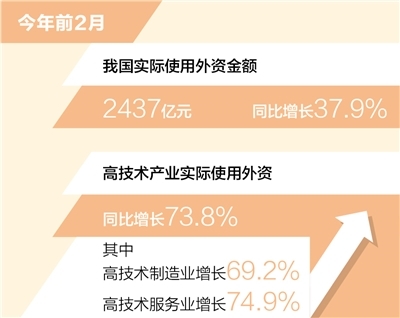

普益标准2021年10月发布的数据显示,过去一年销售的银行理财产品平均超额业绩报酬率约为73%。此外,平均销售费率约为0.127%,平均托管费率约为0.020%,平均固定管理费率约为0.184%,平均固定费率约为0.331%。

业内分析,银行理财在销售成本和托管成本上有一定优势,收费标准有限。因此,超额管理费(超额绩效奖励)成为银行理财业务的一大收入来源。

“资管新规之前,其实大部分理财产品的实际收益率都是高于预期收益率的,只是银行不会主动告知客户。”一位业内人士向时代周报记者透露。

此外,不少银行的App页面主要对风险等级、近期年化收益率、最新净值进行显著提示。而理财产品具体的金融产品投资情况,也就是理财产品的底层资产构成,在产品说明书中只做了详细说明。

世界卫生大会

2022年初成立的产品净值也遭遇明显回撤。中国财富管理网显示,截至3月13日,贝莱德建信财富管理的“北影a股新机遇股票型理财产品二期”自1月成立以来,累计下跌10.55%。1月18日投入运作的光大理财“阳光红色新能源主题”净值已下跌8.90%。

3月13日,华泰证券发布研究报告指出,近年来,“固定收益类”产品不断扩容,但投资者风险偏好普遍较低,产品认知存在差异,对净值波动尤其是亏损的容忍度较低。从这个角度来看,通过优惠费率吸引投资者,似乎是银行和理财子公司对冲产品业绩波动导致市场情绪负面的聪明绝招。

在市场环境不好的情况下,银行和银行理财子公司可能很难达到业绩比较基准。大比例超额管理费会如何影响投资者的收益?

实际业绩高于业绩基准,根据合同银行和理财子公司可以获得高达50%-95%的超额收益。有分析指出,理财产品净值波动较大,尤其是混合型和权益类理财产品,浮动费率越低越好。在市场表现理想的背景下,投资者可能获得超过业绩比较基准的投资回报率。

需要明确的是,中邮理财、招银理财、工银理财等多家银行理财子公司都看好股市的长期走势,而权益类理财产品则主要挂钩股票等标的。银行理财产品挂钩不同的金融产品。比如固定收益类银行理财产品,资产可能与银行存款、同业存单、大额可转让存单、国债等固定收益类资产挂钩。

农行1月金融数据解读认为,整体来看,信贷扩张趋势已初步确立,后续宽信贷仍将持续,货币政策继续大幅放松的可能性不大。回过头来看,房地产政策会继续优化,上半年财政支出会明显发力,信用社结构也会继续改善,对今年的经济形势不要悲观。

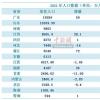

银行理财市场潜力无限。中国理财网发布的《中国银行业理财市场年度报告(2021年)》显示,截至2021年末,银行理财市场规模已达29万亿元,同比增长12.14%。完成

年累计新发理财产品4.76万只,募集资金122.19万亿元,为投资者创造收益近1万亿元。截至2021年底,持有理财产品的投资者数量达8130万,创历史新高,同比增长95.31%。其中,个人投资者仍占绝对主力,数量占比高达99.23%。

招银理财在致卓远投资者的一封信中表示,在今年以来权益市场大幅波动,固收+或二级债基均出现普遍回撤的背景下,投资者应更正确地认识固收+,“+”的是收益也是风险更是机会。“从目前市场情况来看,我们坚定认为,长期来看仍机会大于风险。” 招银理财回应。

“投资者购买理财产品时,要关注理财产品说明书的业绩报酬规定。应选择整体费率较低的理财产品,相当于变相提高产品收益。” 广州地区某国有大行理财经理告诉时代周报记者。

上述国有大行理财经理补充,注意部分银行理财产品费率调整附带的限制条件,比如持有期限、优惠时间等。投资者必须仔细查阅产品说明书,避免“因小失大”。