备受市场关注的银行理财产品出现新动向。

据记者了解,近日,包括招行、中行、浦发在内的多家商业银行或银行子公司纷纷宣布下调各类理财产品的业绩基准,其中不少下调了30~40 BP。

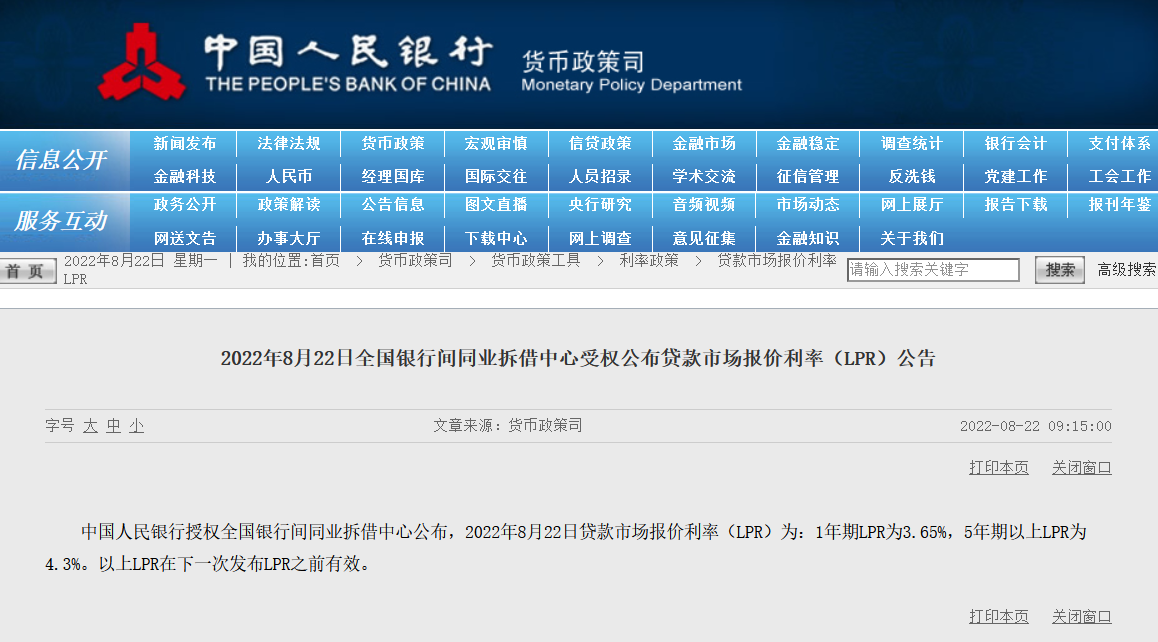

值得一提的是,今年以来,银行理财产品平均业绩基准呈现下降趋势。普益标准数据显示,2022年二季度新封闭式净值型产品平均业绩比较基准为4.12%,环比下跌0.10个百分点;但新开放净值型理财产品平均业绩比较基准达到3.85%,环比下降0.17个百分点。

至于“业绩基准”下调的原因,业内人士表示,一方面是受市场利率下行的影响;另一方面,股市波动,放大了理财产品收益的不确定性。降低业绩基准可以让产品更容易达到投资者的收益预期。

但从上半年数据来看,到期收益未达到业绩比较基准的产品比例为9.42%。投资者应理性看待理财产品的业绩比较基准及其变化。

频现调整业绩比较基准

多家商业银行和银行理财子公司宣布调整旗下部分理财产品的业绩比较基准,成为近期市场热点。

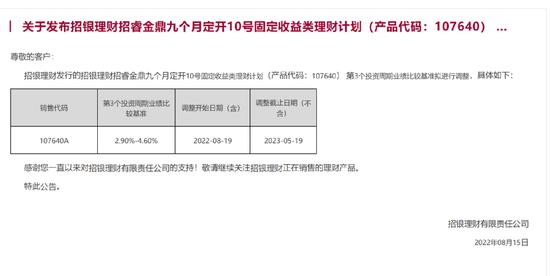

以招商银行为例,8月15日发布公告称,招行理财经理赵睿金鼎将在9个月内设定10号固定收益理财计划的业绩调整基准。2022年8月19日起,第三投资周期业绩比较基准调整为2.90%~4.60%。2021年11月19日起第二个投资周期的业绩比较基准为3.85%。

招商银行多只产品宣布调整业绩比较基准。如8月17日起,招银理财赵睿金鼎固定收益理财计划1号的业绩比较基准调整为2.80 ~ 4.50%,持续7个月;该理财产品前三期的比较基准分别为3.85%、3.65%、3.6%。

此外,招商银行的产品降低了该范围两端的值。如赵胤理财兆瑞悦田丽(平衡)1号固定收益理财计划的业绩比较基准由2.55%~3.75%调整为2.45% ~ 3.65%;2号产品业绩基准由2.6%~3.8%调整为2.5%~3.7%,均较原基础下调10 BP。

不仅是招商银行,中银理财也在8月3日宣布,从8月9日起,将“中银理财-稳财(季度收益)007”产品的业绩比较基准从2.70%~4.00%(年化)调整至2.50%~3.80%(年化)。这是该产品今年第二次下调业绩基准,上一次下调幅度为30BP。此外,中银理财还下调了旗下智富、稳健财富系列等多款产品的业绩比较基准,调整幅度在10至40bp之间。

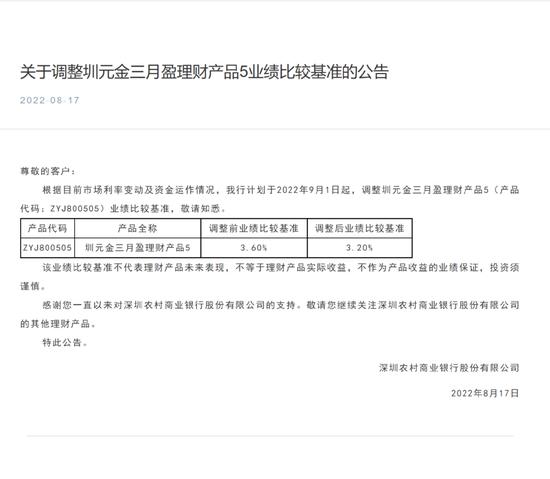

不仅如此,深圳农商行还连续发布了下调深圳元金系列理财产品业绩比较基准的通知。例如,其在8月17日发布公告称,拟于2022年9月1日起,调整深圳元金三月盈理财产品5号(产品代码:ZYJ800505)的业绩比较基准,由之前的3.6%下调至3.2%,一口气下调0.4个百分点。

8月以来,浦发银行、中原银行等多家银行或银行子公司宣布降低各类理财产品的业绩比较基准成为一道风景。

此外,部分银行将单一数值业绩基准调整为区间数值业绩。业内人士认为,目前银行理财产品的业绩比较基准分为单数值型、区间数值型和指数型。对比wi

普益标准数据显示,2022年二季度新封闭式净值型产品平均业绩比较基准为4.12%,环比下跌0.10个百分点;新开放净值型理财产品平均业绩比较基准达到3.85%,环比下降0.17个百分点。

7月份大部分新财富管理的业绩基准也呈下降趋势。7月份新产品仍以固定收益为主,占比95.55%,封闭式净值型产品平均业绩比较基准为4.03%,较上月下降0.05个百分点。混合产品位居第二,有97种新产品。封闭式净值型产品平均业绩比较基准为5.21%,环比下跌0.26个百分点。

权益类产品较少,仅新增18只,其封闭式净值型产品平均业绩比较基准为5.01%,环比上涨0.20%。

谈及业绩比较基准调整的原因,多位业内人士认为,理财产品业绩比较基准下调既是市场环境的调整,也是对投资者预期的管理,降低了投资者的预期。

融360数字技术研究院分析师刘银平认为,银行理财产品基准下降主要有两个原因:一是市场流动性宽松,高收益优质资产难觅;二是今年股市波动导致部分理财产品净值下跌,投资者出现浮亏。“对金融机构的投诉增加了,降低业绩基准可以使产品更容易达到投资者的收益预期。"

格财富张进投资研究员江瑞认为,银行理财产品的底部更多是债券。今年以来,银行间资金异常充裕,短期利率被压到很低的水平。“在这种情况下,以配置为主要投资策略的银行理财产品很难像往年一样获得较高的票面利率,自然业绩基准也应该下调,否则业绩考核就不符合市场现实。”

多因素导致“下调”

业绩基准呈下行趋势

银行理财产品业绩基准下调的同时,投资者应理性看待。在理财产品净值变化的情况下,业绩比较基准不代表理财产品的未来表现。

近期银行公布业绩比较基准调整时,不少人撰文指出“业绩比较基准不代表理财产品未来表现,不等于理财产品实际收益,不作为产品收益的业绩保证,投资需谨慎”,值得投资者关注。

事实上,数据显示,90%左右的银行理财产品从赎回的角度来看都能达到业绩基准。普益标准数据显示,12380只封闭式产品披露了2022年上半年到期的业绩比较基准。其中有1200家未达到业绩比较基线,占比9.42%。

“业绩比较基准不代表实际投资收益。产品风险越高,实际投资收益与业绩比较基准的偏差越大。应该选择符合自己风险偏好的理财产品。”刘银平提醒投资者,理财产品在建仓期的投资收益也可能与业绩比较基准相差较大。在这种情况下,不必过于担心,需要拉长周期来看产品的收益趋势。

刘银平进一步表示,银行理财产品从刚性兑付向净值化转变后,投资者不应过分关注产品的业绩比较基准,而应综合考察产品的风险、收益、流动性等因素,其中风险考察应排在首位,可从风险水平、投资类型、投资方向和资产配置比例、同系列产品的历史净值波动等方面考察。

至于未能达到“性能基准”,江瑞说,一般有两种情况下会出现这种现象。一是业绩基准的设定本身不合理,导致李

江瑞建议,投资者更重要的是选择符合自身投资需求的理财产品,如现金管理、增加活期存款收益、教育基金规划、养老理财等。其次,投资范围与自身风险承受能力不匹配;就是理财产品的锁定期是否再次符合自身情况;最后,综合判断总财富的分配。

关于业绩比较基准,江瑞也提醒,理财产品的投资标的决定了其底层资产的风险收益属性,有助于投资者判断产品是否适合自己;头寸显示了投资经理对标的资产收益确定性的判断。

“通常偏债或者纯债理财产品比较多。如果仓位高于100%,很大程度上说明投资经理认为标的资产更确定,反之亦然。”江瑞表示,标的资产的波动一直存在,净值改革只是让投资者更清楚地看到了波动。净值改革后,投资者没有那么“省心”了,但这也可能是一件好事。“它可以迫使投资经理更加关注回撤”。