近期债市压力持续传导之下,银行理财压力陡增。记者注意到,理财公司陆续推出以摊余成本法估值的低波产品,以求稳定投资者信心。

具体来看,杭银理财发行丰裕固收(稳利低波款)。从投资策略来看,该产品与之前发行的同系列产品的主要的区别在于配置的债券资产的期限,100%配置于与产品期限匹配的资产并持有到期,这一配置的好处在于持有至到期可以获得确定的票息收益。此外,产品采用摊余成本法估值,净值曲线相对平滑,产品整体的抗波动能力大幅度提升。

华夏理财发行了“华夏理财固收纯债封闭式12号453天”产品,产品业绩基准为3.60%-4.00%,期限453天,100%投资固收类资产,无权益仓位。该产品同样采用摊余成本法,消除持有净值波动风险。华夏理财相关人士对记者表示,市场波动以及近期的客户情绪强化了公司发行相关产品的决心。

理财公司推低波产品“留客”

银行理财近期确实“压力山大”。一来上半年资本市场震荡导致的破净压力尚未完全缓和,二来近期债市陷入“抛售潮”,部分理财产品也面临较大的赎回压力。

12月13日,央行发布金融数据显示,11月末广义货币(M2)余额264.7万亿元,同比增长12.4%,增速分别比上月末和上年同期高0.6个和3.9个百分点。

东方金诚首席宏观分析师王青分析,M2增速大幅反弹,除了上年同期基数走低因素外,还受到当月受理财产品赎回等影响。“受前期市场利率较快上升、债市波动影响,11月理财产品出现较大规模赎回,带动居民存款规模超季节性上扬。”

此前一则消息称,监管部门召集开会,建议为应对银行理财赎回导致的债市压力,由保险公司承接,此外亦有银行提议可由自营资金承接理财赎回卖出的债券。有个别机构人士对21世纪经济报道记者确认有相关建议,但“非强制性”。

相关消息均从侧面印证了银行理财面临的压力巨大。因此,在谈及理财公司为何在当前时点推出低波产品时,一位理财公司人士对记者开门见山地表示:“稳定客户”。

记者注意到,近期商业银行和理财公司对低波产品的推荐力度确实有所加大。譬如在招商银行APP中,近期在“理财产品”页面醒目位置,出现了针对稳健低波产品的展示专区。而在今年7月时,这一区域的重点推荐产品为该行的“朝朝宝”活期理财。

摊余成本法估值引关注

相比基金等资管产品客户,目前银行理财投资者风险偏好仍然较低。据理财中心发布的《中国银行业理财市场半年报告(2022年上)》(下称《报告》),投资者投资理财产品的风险偏好主要集中在一级(低)和二级(中低)风险等级上,且持有一级(低)风险产品的投资者数量占比有所增长。

“截至2022年6月底,持有一级(低)风险和二级(中低)风险理财产品的投资者数量占比合计超过90%,其中持有一级(低)风险产品的投资者数量占比进一步增加,较年初增加 4.94个百分点。”《报告》写道。

因此,净值化转型压力与市场剧烈波动之下,银行理财发行低波理财应对净值波动、稳定规模,更类似于主动贴近客户风险承受能力的一场“向下兼容”。

对银行理财产品来说,采用“摊余成本法”的好处是,可以抹平净值波动,投资者每天看到的收益相对稳定,是一条向上倾斜的平滑曲线。

事实上,在“资管新规”之前,摊余成本法因计量方式不够透明备受诟病。今年年内,银保监会也曾公布一张针对银行理财公司的罚单,首次对理财公司“理财产品投资资产违规使用摊余成本法估值”进行处罚。

其实,摊余成本法估值并非不能使用,而是有特定的使用要求。一家国有大行资管部人士对记者表示,事实上理财公司发行的产品中,摊余成本法估值的产品其实也在发行。“像某理财公司发底层纯非标项目的净值产品,也都是摊余成本。”该人士表示。

具体而言,“资管新规”第十八条中,对可使用摊余成本进行计量的情形做出了规定:

金融资产坚持公允价值计量原则,鼓励使用市值计量。符合以下条件之一的,可按照企业会计准则以摊余成本进行计量:

(一)资产管理产品为封闭式产品,且所投金融资产以收取合同现金流量为目的并持有到期。

(二)资产管理产品为封闭式产品,且所投金融资产暂不具备活跃交易市场,或者在活跃市场中没有报价、也不能采用估值技术可靠计量公允价值。

封闭式产品能否“逆袭”?

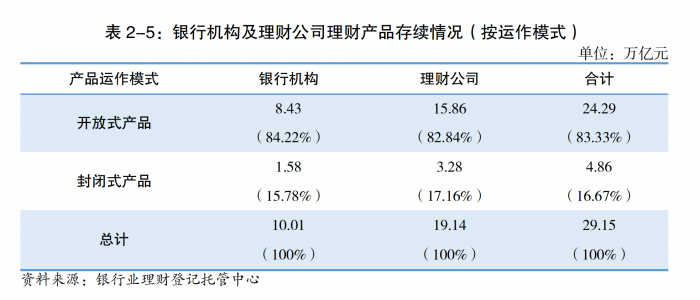

事实上,很长一段时间以来,封闭式产品并不是银行理财和客户的“心头好”,开放式理财相对占据了市场的主流。

据前述《报告》,今年上半年,开放式理财产品募集资金规模占比稳中有升。具体来看,2022 年上半年,开放式产品累计募集资金 45.79 万亿元,占理财产品募集总金额的 95.56%,较去年同期增加 1.66 个百分点;封闭式产品累计募集资金 2.13 万亿元,占理财产品募集总金额的 4.44%。

在存续产品方面,截至2022年6月底,开放式理财产品存续余额为24.29万亿元,同比增长19.54%,占全部理财产品存续余额的83.33%,较去年同期增加4.59个百分点;封闭式理财产品存续余额为4.86万亿元,占全部理财产品存续余额的16.67%。

红塔证券首席经济学家李奇霖撰文指出,从理财产品的投资和运营端来看,理财产品净值化后,由于缺少市场化的机制和环境,投研能力没跟上,完全参考公募债基的做法会比较困难,而且即使有市场化考核的公募债基过去在零售市场也没发展起来(主要靠同业做规模),因此理财机构只能另辟蹊径:

一是为避免频繁申赎对产品运营、投资管理造成较大的难度,多数理财产品都会设计成定期开放型的;二是为满足客户流动性管理的需要,可以灵活申赎的产品就设计为类似货基的类货币型;三是如果规模扩张得快,实在没法管,就会委外给有投研能力的机构。

李奇霖指出,当前市场已形成了“债券市场收益率上行-理财产品赎回-债券市场收益率进一步上行-理财产品进一步赎回”的恶性循环。如果考虑到有相当多的理财产品是定开型的,考虑到理财净值下跌和“破净”导致客户的持有体验较差,定开型的产品陆续到期后多会选择不再续作,这会让理财赎回产生的恶性循环的时间冲击被拉长。

12月14日,兴业研究发文称,在当前的市场环境下,发行长久期纯债式封闭理财产品正当时。兴业研究认为,当前封闭式银行理财产品规模仍较低,理财产品拉久期的潜力较大。考虑到当前信用债已经具备较高的配置价值,叠加监管机构维稳可能性较高,当前时点发行长久期纯债式封闭理财产品,同时渠道部门鼓励客户适当拉长配置期限,既可以降低净值波动对客户的影响,又可以享受未来利率下行的估值收益,一石二鸟。

李奇霖进一步指出,要终结近期的恶性循环,短期看需增加接盘容量,引导保险资金、银行自营及证券自营有序承接被市场抛售的债券,不仅是要增持国债,更重要的是要扩大信用债、银行二级资本债、永续债的持有规模,降低市场波动率。

长期看,应加强投资者教育,销售过程中应严禁明示暗示预期收益率,强化风险提示和客户经理培训,杜绝“唯规模论”的发展倾向,鼓励理财子公司差异化竞争,通过差异化的、有特色的产品设计及扎实的投资业绩吸引客户,用有竞争力的市场化表现反哺规模扩张,加快推进理财子市场化体制机制改革等等。