新年伊始,“医疗器械一哥”迈瑞医疗遭遇市场看跌。第一年股价暴跌,最高跌幅近18%。据网上消息,迈瑞业绩不及预期,多家分公司业绩完成率不足50%,公司销售人员大量离职。

迈瑞医疗紧急否认上述传闻。迈瑞医疗董事长李希庭亲自澄清,“这个谣言是无稽之谈。2021年,迈瑞整体业务表现良好,人员稳定”。

1月13日,为稳定市场信心,迈瑞医疗抛出巨额股份回购计划,计划以10亿元的价格回购公司250万股,回购价格不超过400元/股。

这是迈瑞医疗半年内第二次回购公司股票。2021年7-8月,迈瑞医疗股价陡然下跌,先是从502元/股的高点,然后一路下跌。8月19日,安徽省医药集中采购服务中心发布的集中采购信息率先升级临床检验试剂数量采购,引发投资者集体恐慌。8月20日,迈瑞医疗股价一度下跌超过17%。8月25日,迈瑞医疗宣布10亿元回购计划,一周内闪电完成。

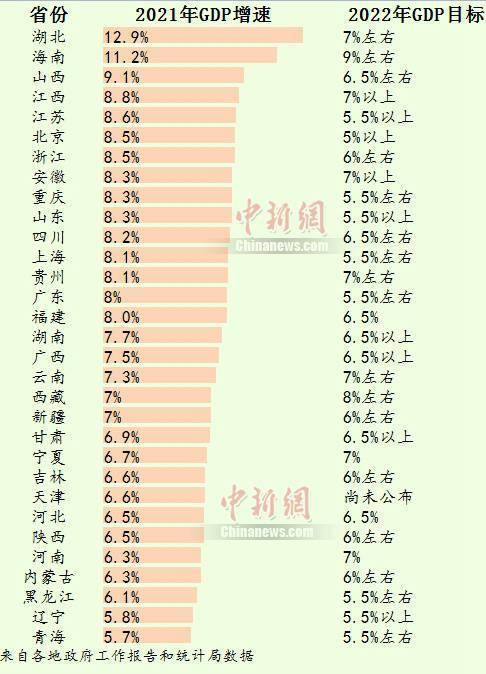

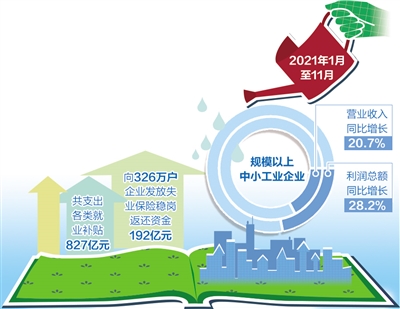

除了股价持续下跌,迈瑞医疗的表现也可能是被市场“冷落”的因素之一。2021年前三季度,迈瑞医疗实现营收193.92亿元,同比增长20.7%,净利润66.63亿元,同比增长24.23%。第三季度迈瑞营收66.13亿元,同比增长20.25%,环比下降5.49%,净利润23.18亿元,同比增长21.42%,环比下降11.83%。

营收和净利润均有所增长,但与过去几年的业绩相比,迈瑞医疗的业绩增速有所放缓,单季度增速连续四个季度下滑。财务报告发布后的第二天,迈瑞医疗股价暴跌近9%,收于4.89%。

作为市值超过6000亿元的领先医疗器械,迈瑞医疗的股价从发行价48.8元飙升至2018年上市以来的最高502元。然而,迈瑞医疗的发展一直伴随着估值过高、大股东持股减少、股价下跌等质疑。

与此同时,医学图像分割领域的领军企业UIH医疗近日宣布向估值规模超千亿元的科创板冲刺。这家公司也被认为是迈瑞医疗在当地的竞争对手。

在GE医疗、飞利浦医疗、西门子医疗的强势地位之外,还有以UIH医疗为代表的后新贵。迈瑞医疗能否守住“医疗器械第一”的位置?

低成本杀手

迈瑞医疗的主营业务包括生命信息与支持、体外诊断、医学影像、外科、骨科、动物医学等领域。其中,生命信息与支持业务的分子产品,如监护仪、除颤器、麻醉机、呼吸机、输液泵、体外诊断业务的血细胞等大部分在国内排名第一。在业内,迈瑞医疗也被评为“小华为”。

1991年,迈瑞医疗在深圳成立,创始人有李希庭、聂彤、毕晓阳、程、颜平义、张等七位,被业内称为“迈瑞七君子”。

在迈瑞医疗成立之前,李希庭、徐航等人已经在医疗器械领域深耕多年。他们在深圳安科工作,担任高管。深圳安科成立于1986年,是广东最早成立的高新技术企业之一,在医疗器械领域被誉为“黄埔军校”。据媒体报道,中国有200多家医疗器械企业与安科有直接或间接的接触。

除了来自安科的迈瑞创始团队外,深圳新日仪器创始人章昊、宝来特创始人颜金元、安建科技创始人之一杜碧、深圳瑞富泰创始人张虹之前都曾在安科工作。

中国最早部署在医院的现代医疗器械几乎都依赖进口。20世纪50-60年代,国际医疗器械行业发展迅速,我国医疗器械行业仍处于落后阶段。直到上世纪80年代,县级医院部署的医疗器械仍是x光机、生化分析仪、黑白超声机的“三大件”时代,基本都是技术有限的检验设备。20世纪80年代末,城市各大医院开始逐步配备CT等医疗器械。

迈瑞医疗成立之初,主要代理进口医疗设备,包括国外大品牌的显示器。一年后,迈瑞通过代理赚了一百万,拿到了第一桶金。至此,创始团队决定开始自主研发。迈瑞医疗董事长李希庭认为,一家医院需要一万多种医疗设备。(当时)中国只能做消毒柜、床、镊子、夹子和针头,技术上没有,短缺太多。

1992年底,迈瑞自主研发的血氧饱和度监测仪的第一款产品问世。血氧监测仪是糖尿病、高血压等常见慢性病不可缺少的检测仪器。当时中国的价格是10多万元。为了避免与国外有实力的公司正面竞争,迈瑞采取了“农村包围城市”的策略,从二三线城市的中小医院入手,投放显示器价格。

格直接降到4万元以下,外加赊销、分期付款等营销方式。以乡镇卫生院为入口,再加上低价策略,迈瑞医疗逐渐打开了市场。依靠代理和自主研发的产品,迈瑞医疗迅速崛起,销售渠道陆续铺开。1995年,迈瑞的营业额达到每年数千万的规模。1997年,迈瑞销售额达到1亿元,代理产品与自主产品各占一半。然而,一个不可回避的问题出现了,迈瑞重金投入的几款研发产品没有起色,公司遭遇资金上的瓶颈。继续做代理还是坚持研发,迈瑞内部因此产生了巨大分歧。此后,迈瑞创始人团队中的成明和、张巨平、严萍宜出走,三人后来创立深圳雷杜科技,一家体外诊断临床检验仪器提供商。

陷入资金危机中的迈瑞医疗,在1999年1月引入风险投资,完成由华登国际、JAIC日报亚洲投资、KTB投资集团600万元的A轮融资。之后,迈瑞推出了自主研发的血液分析仪、全数字B超、全自动生化分析仪等一系列高技术医疗设备。1999年,迈瑞自有产品销售近1亿元。此时,大部分同行仍在代理。

性价比成为迈瑞医疗的杀手锏,迈瑞凭借低价拿下了全国近九成县级医院的客户,也被冠以“低价杀手”的称号,有评论说,迈瑞最大的贡献是推动了国内医疗设备的降价。

2000年,迈瑞开始进军开外市场,采用了与国内同样的低价打法,抓住欧美品牌并不重视的中低端市场,依靠分销和高性价比的产品在中低端市场占据一席之地。

2006年,迈瑞登陆美股,成为中国首家在纽交所上市的医疗设备企业。

一个巨头的诞生

有人曾总结迈瑞的生意经,即“代理销售+自主研发+国际化+国内国际并购”。迈瑞的产品线中如监护仪、医疗影像等产品很多是靠并购而来。

2008年,迈瑞以2.02亿美元现金收购美国医疗器械商Datascope公司生命信息监护业务,成为全球该行业第三大品牌,并由此获得进入美国和欧洲市场的销售平台和服务网络。

Datascope公司的生命信息监护业务在2007年的销售额达到1.613亿美元,大致相当于迈瑞在中国市场的营业收入。这项交易被称为“医疗器械行业的联想收购IBM全球PC业务案”。

对于选择海外并购的原因,时任迈瑞董事长的徐航表示,是由于国内医疗设备的市占率比较低。此时,中国医疗设备只占全世界的7%,美国一个国家就占了40%,欧洲占19%,日本占14%。

2011年,迈瑞提出力争到2016年,实现年销售额达到100亿的目标,为了实现这一目标,迈瑞不断在市场寻找并购标的。

在国内,2011年3月到2012年10月,迈瑞仅用了一年半的时间就收购了国内8家公司,包括深圳市深科医疗器械技术有限公司、苏州惠生电子科技有限公司、浙江格林蓝德信息技术有限公司、长沙天地人生物科技有限公司等。在并购的企业类型上,迈瑞不只局限于设备领域,还延伸到了外科、骨科等与其以往有差异的业务。

2013年,迈瑞宣布斥资1.05亿美元收购美国超声诊断系统生产企业ZONARE医疗系统(ZONARE Medical Systems, Inc.),为了促成这起收购,迈瑞前后谈了五年。ZONARE成立于1999年,是全球高端放射成像的领先品牌之一,拥有自己的销售团队,主要覆盖发达国家市场,包括美国、加拿大、斯堪的纳维亚半岛和德国。

不过,这桩收购案遭到外界质疑。原因是ZONARE公司2012年销售收入约为6400万美元,但实际利润方面亏损严重。但迈瑞方面则表示有把握两年左右改善其盈利情况。

海外的大手笔并购,也让迈瑞始终面临高商誉的压力。2021年3月,有投资者向迈瑞提问,“2020年三季报显示,公司资产负债表中尚有十二亿多的商誉资产,请问该项资产是因何形成的?”。

迈瑞回应称,公司曾在发展过程中进行多次并购,账面商誉主要由于收购美国Datascope的监护业务和Zonare而产生。

2021年10月,有投资者提问迈瑞,“2021年三季报显示,商誉猛增至43亿元,这里是啥样的并购活动,前期海肽并购只花了10亿?”。

迈瑞对此回应称,截至2021年9月30日,集团商誉净值达43.5亿元,其中并购Hytest产生商誉约31亿元,其余部分主要由历史上公司对Datascope和ZONARE的并购产生。

2021年5月16日,迈瑞宣布拟以现金形式收购Hytest Invest Oy及其下属子公司100%股权,收购总价约5.45亿欧元。Hytest Invest Oy间接子公司Hytest Oy主营体外诊断用抗原抗体等试剂原材料的研究、开发、生产、销售及抗体服务。截至2020年年末,Hytest Invest Oy的资产总额为1.62亿欧元,2020年,Hytest Invest Oy实现营收2809万欧元,净利润657万欧元。2021年一季度,Hytest Invest Oy的营收和净利润分别为930万欧元、292万欧元。

高商誉一直困扰着迈瑞医疗,甚至影响到其回归A股。2015年,出于对估值不满意,迈瑞医疗发起私有化,并于2016年以33亿美元价格完成私有化,踏上回归A股之路。

2017年5月,迈瑞医疗向证监会递交了在深交所中小板上市的,拟发行不超1.216亿股,募资66.26亿元。然而,回A之路并不顺利,2018年2月,迈瑞上市申请被被终止审查。迈瑞医疗表示,是主动撤回IPO申请,不会放弃上市。

不久,迈瑞医疗重新递交申报资料,不过这次改为申请创业板上市。2018年7月24日,迈瑞医疗成功过会,但却遭遇了证监会的问询。证监会认为,报告期各期末,迈瑞医疗的无形资产和商誉账面价值金额较大。要求迈瑞医疗说明无形资产构成及形成原因、过程、计价、摊销方法及减值测试情况;商誉的构成及形成原因、过程、对商誉进行减值准备计提是否充分等。

2014年末至2016年末,迈瑞医疗净资产分别为96.62亿元、65.38亿元、46.01亿元,商誉分别为13.09亿元、13.14亿元、13.89亿元,无形资产分别为11.81亿元、8.9亿元、8.39亿元。有分析认为,商誉过高或许是迈瑞医疗转板的原因。

2018年10月16日,迈瑞医疗正式登陆创业板,发行价48.8元/股,募资59.2亿元,刷新了宁德时代此前创下的54.6亿元的规模记录。

上市当天,迈瑞医疗股价大涨44%,报收70.27元/股,总市值达854.27亿元。

高光时刻迎来拐点

2018年至2020年,迈瑞医疗营收分别为137.5亿元、165.56亿元、210.26亿元,同比增长23.09%、20.83%、27%; 净利润为37.19亿元、46.81亿元、66.58亿元,同比增长43.65%、25.85%、42.24%。

三年间,迈瑞医疗股价不断上涨,从2018年的48.8元/股发行价涨至2020年底的423.5元/股,更是在2021年7月1日,涨至502元/股,市值突破6000亿元。然而,高光时刻昙花一现,此后,迈瑞医疗股价断崖下跌,在2021年8月20日创下276.3的低价。截至1月19日收盘,迈瑞医疗股价报335.33元/股,市值4075亿元。

当前,整个医药行业正面临着药械集采、医保制度改革的阶段,医药领域的格局或将重塑。其中,集采犹如悬在医药企业头上的达摩克里斯之剑。2021年8月,安徽试点了省级体外诊断化学发光试剂的集中带量采购,涉及5大类23小类产品。在约谈的19家企业中,迈瑞医疗中标14个项目,包括乙肝5项、甲功5项等。据悉,此次安徽试点共涉及145个产品,相关产品价格平均降幅达47.02%,其中88个谈判成功的试剂价格大幅下降。

2021年9月29日,南京医保局组织南京地区医疗机构联盟与迈瑞开展整体性价格谈判,经谈判,包含体外诊断试剂、骨科耗材在内的2大类产品整体降价35.5%。

2021年12月28日,南京医保局下发的文件显示,通知各相关定点医院从2022年1月1日开始正式执行迈瑞医用耗材价格谈判结果,并表示此次集中采购联盟外的医疗机构可共享降价后的价格。

集采的威力,“药茅”恒瑞已提前领教,受药品集采影响,恒瑞上半年净利润增长几斤停滞,市值增发超2000亿元。

或许这能解释为何集采消息一出,迈瑞医疗投资者纷纷恐慌的原因。

除了政策因素外,杀出的竞争者或将也将改变行业格局。2021年12月31日,联影医疗递交招股书,拟冲刺科创板,计划募资124.8亿元。

联影医疗成立于2011年,主要从事高端医学影像诊断产品、放射治疗产品及高端生命科学仪器的设计、研发、生产和销售,并提供配套智能化、信息化解决方案。有分析认为,联影医疗是GE、飞利浦、西门子的劲敌,有望打破三家外企对国内医疗影像市场的垄断。

与联影医疗递交上市申请的同一天,医学影像设备供应商东软医疗也在港交所提交招股书,东软医疗业务包括数字化医学诊疗设备、设备服务及培训、MDaaS平台(医疗设备和医疗影像数据服务)和体外诊断设备及试剂。

上市消息一出,有声音称,迈瑞医疗的压力要大了。叠加员工离职、业绩不达预期等负面传闻,2022年1月4日,迈瑞医疗股价跌超10%。

尽管医疗器械行业不断涌现新秀,但整体而言,中国医疗器械生产经营企业呈现“小而散”的局面。根据《医疗器械蓝皮书:中国医疗器械行业发展报告(2019)》,中国医疗器械生产企业90%以上为中小型企业,主营收入年平均在3000万-4000万元,与国内制药行业企业3亿-4亿元的年平均主营收入相比,还存在巨大差距。

此外,当前中国的出口医疗器械仍以中低端产品为主,进口医疗器械以高端产品为主。

股价暴跌、集采等压力下,迈瑞医疗能否守住“一哥”的地位,或许还是得靠产品来说话。