原标题:宁德时代抛出582亿天量定增背后:不缺钱但缺产能,中小玩家生存空间再被挤压、行业洗牌在即

“富豪”都在努力“挣钱”,你还有什么理由停在原地?用这句话形容近日的电池行业或许再合适不过。

如今,200亿募资已无法满足宁德时代,账面货币资金716.77亿元也不再是宁德时代首选。那么,宁德时代究竟看上了什么?答案是来自定增的582亿资金。

不缺钱的宁德时代“重磅吸金”,拟定增募资总额超去年全年营收

继去年7月宁德时代从高瓴集团、本田等对象处定增197亿元后,今年8月,宁德时代再次“重磅出击”,抛出一份被外界称之为“A股史上最大民企定增融资”的预案。

8月12日晚间,宁德时代发布公告称,拟采取向特定对象发行的方式募资不超过582亿元。据了解,本次发行对象为不超过35名特定对象,均以现金认购,发行价格不低于定价基准日前20个交易日公司A股股票均价的80%。

582亿是什么概念?数据显示,宁德时代2020年总营收503亿,净利润55.83亿,如此来看,这一融资规模已超过宁德时代过去一年总营收,是去年净利润的10倍有余。

这一巨额定增也引发业内高度关注,据财联社报道,在相关公告发布后,兴业证券连夜加班举行电话会议,该电话会议很快遭2000人“挤爆”,达到人数上限。

对此,鲸平台智库专家、锂行业资深专家董华波在接受蓝鲸财经记者采访时坦言,本次宁德时代定增募资一事,实际上业内包括资本市场很多人都在讨论,大家不太理解为何宁德时代不是选择配股的模式,而是完全从体外去拿资金进来。

“而关于定增目的,个人分析来看,可能有两个,一是在相关资源端进行一些比较大的动作,比如收并购,通过对固体矿和液体矿的布局,向产业上游继续延伸,保证业务的稳定性等;二是会对自己的主业——锂电池制造相关方向做一些产业上的布局,也就是宁德时代在公告中提到的锂电池研发生产项目的投入。”董华波如是说。

事实上,抛出天量定增的宁德时代并不缺钱。根据公司发布的《前次募集资金使用情况鉴证报告》来看,宁德时代去年完成的近200亿元定增,截至今年6月底还剩68亿元未使用。此外,2021年一季报显示,截至今年3月31日,宁德时代账面货币资金已提升至716.77亿元。

上述背景下,宁德时代“582亿元巨额融资”究竟为何?在CIC灼识咨询咨询总监姜骁潇看来,目前宁德时代的估值属于一个十分高的水平,动态市盈率超过150,远比LG、三星等其他主流动力电池公司高,在这样一个估值水平下去做定增融资,成本上远比使用账面现金要更合适。且本次融资的资金用途也主要是为了继续扩大产能,投向动力电池和储能电池的进一步产能建设。

募资基本用于锂电相关项目,钠离子故事不讲了?

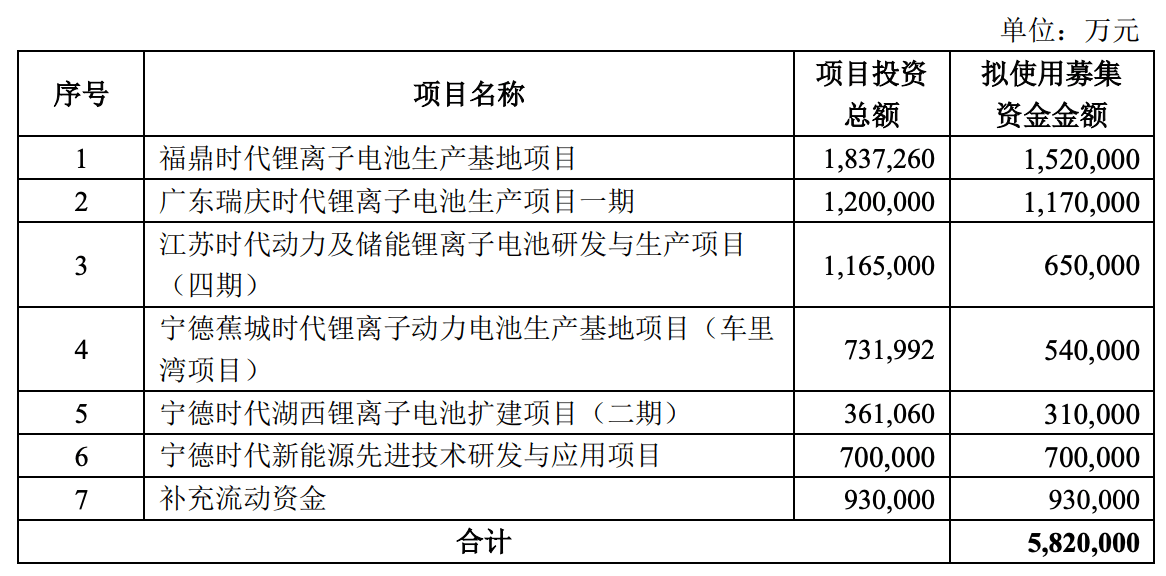

蓝鲸财经记者注意到,宁德时代本次募集资金在扣除发行费用后,将全部用于锂离子电池生产等相关项目以及补充流动资金,而对于前不久推出的钠离子电池项目却只字未提。

图片来源:宁德时代公告截图

对此,蓝鲸财经记者联系了宁德时代相关负责人,希望了解公司对于锂电项目和钠电项目的考虑,不过,对方表示,一切以公告为准。

董华波指出,目前从业内来看,锂电池综合性能最好,别的任何电池都替代不了,但不得不说,锂资源属于小众,受制于此,锂电池的成本也会更高,因此,宁德时代同时也在开发资源储备更多、成本更低的钠电池。

“不过,我们业内来讲,至少5年内钠电池与锂离子电池相比都不具备优势,甚至5年后,它都仍然不是在锂电池或者说新能源汽车赛道去竞争,而更多可能与铅酸电池竞争,用于对成本考量要求高于电池本身的储能业务。所以目前来看,宁德时代的募资还是基于现阶段锂离子的应用情况去考虑,进行一个相关产能的扩建,从而满足市场需求。”

根据GGII预计,2025年全球新能源汽车渗透率将提升至20%以上,新能源汽车替代燃油车已是大势所趋。受此推动,动力电池出货量将达到1100GWh,正式迈入“TWh”时代,未来5年年均复合增长率可达42.7%。

同时,宁德时代在分析报告中提到,储能市场潜力巨大,将带动储能锂电池市场快速增长。GGII数据显示,2020年全球储能锂离子电池出货量为27GWh,同比增长58.8%,其中中国储能锂离子电池出货量为16.2GWh,同比增长70.5%。GGII预计,2025年全球储能电池出货量将达到416GWh,未来5年年复合增长率约为72.8%。

而这其中,作为领先的锂离子电池企业,宁德时代动力电池使用量已连续四年排名全球第一,为满足快速增长的市场需求,的确需要做好前瞻性布局。

在董华波看来,宁德时代近两年相继募资扩产并非瞄准国内企业,而是对标如日韩在内的国外公司。SNE Research统计显示,去年全球前十动力电池企业使用量占比为92.5%,其中前三名分别为宁德时代、LG化学、松下电器。“宁德时代虽然目前处于领先位置,但在后者紧逼之下,不得不督促自己持续提高竞争力。”

姜骁潇也表示,宁德时代动力电池从装机量上来说已经处于行业绝对领先的地位。而对于新能源车行业来看,目前的渗透率仍处于较低水平,未来的需求依旧十分强劲。通过此次扩大产能,宁德时代将能够进一步拉开与比亚迪和LG等主要竞争对手的差距。而对于上下游产业来说,包括上游矿以及下游车企,也会是一大利好,将进一步推动产业链发展,巩固中国在新能源车领域的领先地位。

不过,业内人士坦言,从目前来看,锂电池需求的确正加速扩大,宁德时代扩产计划无可厚非,但未来行业走向究竟如何?市场对于电池的选择又将发生怎样的变化?此外,宁德时代锂电相关业务能否撑起扩张后的产能、匹配当前巨额募资,都还是未知。

电池龙头持续扩产之下,赛道中小玩家生产空间被压缩?

也正是因为这些不确定性,给业界提供了极大的讨论空间。蓝鲸财经记者注意到,这其中,关于本次巨额定增的影响,有投资者提出了两方面的顾虑。

首先是关于二级市场股价方面。有观点认为,定增价格是往往定价基准日的80%左右,因此在这种情况下,可能会出现机构尽量压低宁德的股价等情况,从而对非机构投资者产生影响。

对此,姜骁潇认为,短期内来看,本次定增肯定会对宁德时代的股价产生一定的波动,但是参照宁德时代上一轮定增时候的情况来看,回调仅4%便进入了上涨周期。另一方面,反观本次的融资规模来看,未来估计必须再进一步上涨,才能满足本次定增机构的资金。对于非机构投资者来说,长期反而会是一大利好,也反应了市场对于宁德时代的信心。

宁德时代也在接受第一财经采访时表示,融资主要是为了长期规划,按监管规定定增最高可以到30%,而此次582亿按市值计算占比不到6%。此次定增面向不超过35名特定对象,并不存在大家认为的会对市场造成冲击。

不过,仍有部分投资者表示,对于这种高风险热度股,还是谨慎为妙,暂时能不碰尽量不碰、能撤出抓紧撤出。

其次,放眼整个国内电池行业,有投资者认为,宁德时代作为遥遥领先的巨头,如此大规模定增扩产,也不免给行业内中小企业带来生存压力。

董华波对此表示认可:“宁德时代本身已是全球出货量最大的企业,也是电池行业头部企业,在这种情况下,再去吸引如此巨额的资金,进一步扩大规模,不可避免地会带给产业链上中小规模企业相当压力。”

不过,他也指出,对于国内电池行业中小企业来说,上述压力的来袭并不意味着就没有生存空间,对于中国市场来说,首先行业产业链较长,其次整个市场的细分也很多,宁德时代虽大,但总有覆盖不到的业务,那这部分业务中小企业便可以吸纳承包。