海外期货市场出现极端波动,地缘冲突升级严重冲击全球大宗商品市场,全球及国内新冠肺炎疫情形势依然严峻,产业链、供应链承压,美联储加息及缩表计划将加快加大力度,全球性高通胀压力还将延续……面对这些不确定性因素,实体企业的风险管理意识极大提升,越来越多的企业走进期市,运用期货期权工具管理价格风险。

企业风险管理需求提升

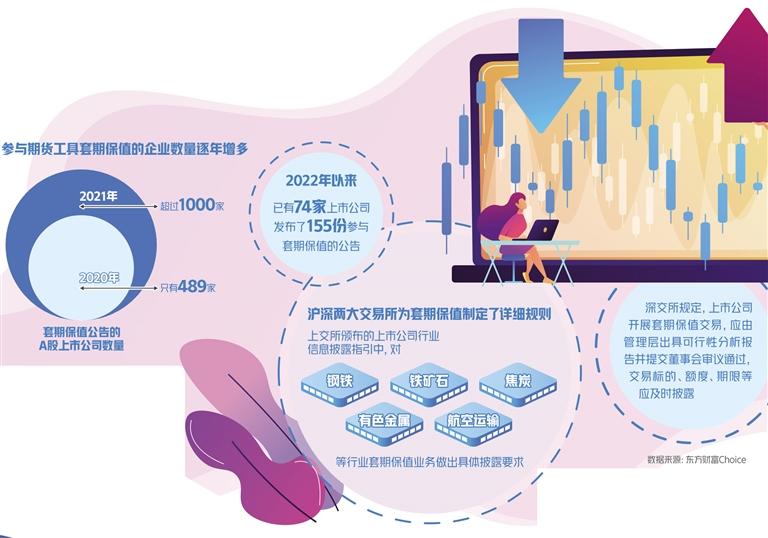

近日发布的衍联中国企业避险指数报告显示,2022年第一季度末,衍联中国企业避险指数达1349,较上季度末增长了4.74%,较去年第一季度末增长了25.96%;其中,大型企业避险指数为1073,中小型企业避险指数为276,较上季度末分别增长了3.87%和8.24%,反映出中国企业持续高涨的避险意愿。

避险指数排在前五名的行业是电子、基础化工、机械设备、电力设备和医药生物。相对于上一季度,医药生物行业超越有色金属行业进入前五位。地域方面,排在前五位的仍然是广东、浙江、江苏、山东和福建,其中相对于上一季度,广东和江苏数量增加较多,分别增加了15家和13家。

在期市供给端,政策方面,今年中央一号文件中提出“优化完善‘保险+期货’模式”,“保险+期货”连续七年写入中央一号文件,期货市场避险作用备受重视。在具体品种方面,原油、菜粕、鸡蛋等现有期货品种在合约设计、最小变动价位等方面陆续进行了优化,以适用不断发展变化的市场环境和避险需求。

在企业需求端,2022年第一季度发布套期保值公告的上市公司数量比去年同期增加了39家,同比增长了14.1%。从地域来看,广东的最多,紧随其后的分别是江苏和浙江。

方正中期研究院院长王骏表示,“黑天鹅”事件及地区冲突升级促使实体企业、金融机构和投资机构积极进入国内期货期权市场进行风险对冲,以及加强对原油、贵金属等品种的资产配置。

期货风险子公司迎“风口”

在实体经济经受多重考验,面临多种“不确定性”的时候,期货风险管理子公司迎来发展的机遇期。数据显示,截至今年2月底,期货公司在中国企业协会备案设立的风险管理公司已达97家。期货风险管理子公司在“抗疫保供战”中大显身手,破难点、疏堵点、卡节点、除盲点,创新探索实现从“现转期”到“期转现”的闭环,解决场内市场标准化与场外需求个性化之间的矛盾,为“抗疫保供战”贡献期货力量。

永安资本是永安期货的风险管理子公司。近期,上海疫情突如其来,物流运输受阻,货物流转面临中断风险。某华东主流PP贸易商交割地为上海的近3000吨PP期货合约面临较大的资金利息、仓储成本压力。永安资本利用PP贸易商厂库信用仓单场外灵活协商特点,快速制订仓单回购、交割仓库串换、提货区域串换、品牌串换等多种信用仓单出库办法,帮助客户在宁波、常州两地实现提货,场外协商串换比例达到78%,让企业在特殊时期得以正常开展业务,保证了供应链畅通。

永安资本相关负责人表示,为帮助实体企业解决经营亏损、提货受阻、交割延期等问题,永安资本创新开拓贸易商厂库模式,将其打造成为产业链、供应链上下游的中枢纽带之一,发挥“蓄水池”“缓冲带”功能,力求在诸多“不确定”中找到保障供应链畅通、产业链平稳运行的好办法。

永安资本的探索是行业发挥风险管理功能的一个缩影。期货风险管理子公司抓住行业发展风口,不断创新,提高服务实体经济能力。日前,在广东证监局、汕头市潮南区农业农村局及相关部门的指导下,广州金控期货有限公司为广东德兴食品股份有限公司提供的生猪价格及饲料成本风险管理项目顺利完成。该项目是汕头市潮南区落地的首单场外期权风险管理业务,为企业近3500头生猪及1900吨生猪饲料提供风险保障,最终赔付金额17.51万元。

广东证券期货业协会秘书长廖卓表示,希望越来越多的企业善用衍生品市场有效转移价格风险、稳定生产成本,获得实实在在的保障,以帮助企业平缓地度过经济的下行周期。

丰富企业风险管理工具箱

期货交易所积极研发新品种,丰富企业风险管理的工具箱,有效发挥期市的价格发现功能,传递调控信号,稳定市场预期。今年一季度,上海期货交易所发布了商品互换业务的管理办法及商品互换结算业务的指引;大连商品交易所新增了场外会员和场外平台质押贷款机构等。

记者了解到,郑州商品交易所持续关注产业变化,积极有效服务农业“保供稳价”。2021年,郑商所创新推出“集中风控+平台分销”“籽棉套”等期现结合经营模式,有效帮助棉花产业链上下游企业扩大经营规模,稳定经营利润。如今,棉花仓单已成为棉花期现市场公认的“硬通货”,中纺、中棉、上海纺投等国内大中型涉棉企业深度参与期货市场,通过套期保值、基差点价等对冲棉花价格波动风险。

“我们正在推进花生、菜油期权上市,就合约设计向市场公开征求意见。”郑商所相关部门负责人表示,近年来,油脂油料价格波动较大,花生与菜油行业市场主体在生产经营中面临较大不确定性。丰富企业风险管理的工具箱,推出花生、菜油期权品种,可与现有期货期权品种形成合力,为相关产业主体提供更加丰富、精细、灵活的风险管理工具和策略,更好服务我国油脂油料产业高质量发展。

目前,我国区域特色农产品期货上市数量较少,但其产业风险管理需求仍较为迫切。据悉,为助推区域性农业融入国内大循环,促进农产品全国统一大市场的形成,解决区域特色农产品产业在风险管理中面临的困难,郑商所还在积极研发大蒜等相关品种。

保春耕是农业生产的重点,保障化肥等农资供应事关重大。2021年起,郑商所主动站位服务粮食安全大局,依托尿素期货品种,瞄准化肥行业“痛点”,面向参与国家化肥商业储备项目的承储企业,推出“商储无忧”试点项目,积极助力粮食生产稳定。2021年度项目有效对冲50万吨尿素的货物贬值风险,为2500万亩良田的春耕尿素供应提供有力保障。

“郑商所高度关注粮食、油脂油料、化肥等涉农产品期货运行情况,加强市场风险研判,因品施策,及时出台监管措施,打好风险防控主动仗,对涉农产品期货陆续采取了提高交易保证金标准、扩大涨跌停板幅度、提高交易手续费标准等风控措施,有效防范化解风险隐患,保障期货市场平稳运行。”郑商所相关负责人这样告诉记者。